相続税における教育資金の一括贈与を利用するための完全ガイド

埼玉県草加市の税理士です(獨協大学前駅東口より徒歩1分)。

主に草加市・越谷市・川口市・八潮市にて、相続でお困りの方に向けて、相続税の生前対策から遺産分割、相続税申告まで承っております。

相続税の負担を軽減する方法として、教育資金の一括贈与制度が注目されています。この制度を正しく利用することで、大切な家族に多くの資金を引き継ぐことができます。本記事ではとくに、教育資金の一括贈与についてわかりやすく解説していきます。ぜひ参考にしてみてくださいね。

なお、当制度は2024年12月8日時点の税制上、2026年3月31日までとされております。記事執筆時点の税制に基づいた記事である点、ご留意くださいませ。

Contents

1. 教育資金の一括贈与制度とは

①教育資金の一括贈与制度の基本

教育資金の一括贈与制度は、直系尊属(祖父母など)が30歳未満の子や孫に対し、教育に必要な資金を一括して贈与した場合に、贈与税が非課税になる特例制度です。この制度は相続税の対策としても非常に有効です。

非課税枠は1,500万円までとなっており、教育に関する資金であれば贈与税がかかりません。この非課税措置は、贈与を受けた側が教育費用に使用することを前提としています。

②制度の適用条件

- 直系尊属からの贈与(祖父母から孫、など)であること

- 教育資金として利用されたことを証明する領収書等を取扱金融機関に提出すること

- 非課税枠1500万円のうち500万円までは、塾や習い事などに支払できます

- 贈与を受ける側が30歳未満であること

③制度の目的

この制度は、日本の未来を担う子どもたちへの教育を支援するために設けられました。教育資金の一括贈与を利用することで、相続税や贈与税の負担を軽減しつつ、子どもたちの学びを支えることができます。

| 項目 | 内容 |

|---|---|

| 非課税限度額 | 最大1,500万円 |

| 対象となる贈与者 | 直系尊属(祖父母や父母) |

| 対象となる受贈者 | 30歳未満の子や孫 |

| 使用用途 | 教育関連費用(学費、教材費など) |

④制度の利用背景

教育費の高騰が続く中、将来にわたる資金計画を立てることは、親や祖父母にとって極めて重要な課題です。特に近年、大学進学率の上昇や留学志向の高まりにより、教育費は家計に大きな負担を与えています。この制度を利用することで、教育費用の負担を軽減するだけでなく、家族間での円滑な資産移転が可能となります。また、相続税対策としての効果も非常に高く、子や孫の未来を支えるための有力な手段として機能します。こうした多面的なメリットが、この制度が注目を集める理由と言えるでしょう。

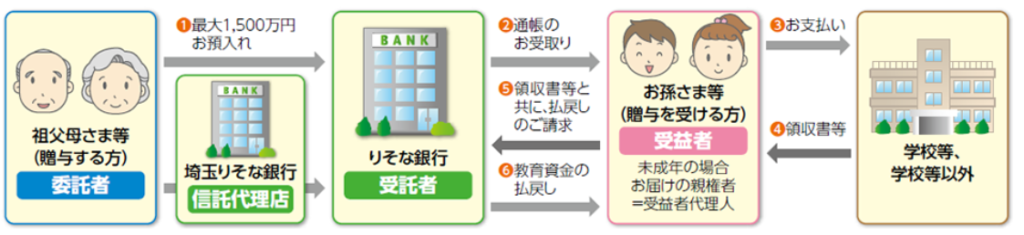

⑤教育資金贈与のスキーム図

埼玉りそな銀行のHPで、当制度を活用した商品がありました(「きょういく信託」、という商品です)。

出所:埼玉りそな銀行のホームページより抜粋

この中心となるのは金融機関です。専用口座が設置され、ここを通じて教育資金が適切に管理されます。この仕組みを通じて、贈与資金が教育目的に限定されるように設計されています。

2. 教育資金の一括贈与制度のメリット

相続税対策としての有効性

教育資金の一括贈与を活用することで、相続財産を減らすことができます。この制度は相続税の課税対象となる財産を減少させるだけでなく、相続時のトラブルを未然に防ぐ手段としても非常に有効です。相続税は相続財産の総額によって計算されるため、この制度を利用することで課税対象を大幅に減らす効果があります。さらに、教育資金の贈与という目的が明確であるため、家族内での資金移動がスムーズに進むという利点もあります。

子どもたちの教育をサポート

子どもや孫の教育費用を事前に準備しておくことで、安心して学びに集中する環境を整えることができます。特に、高額な学費が必要となる大学や専門学校だけでなく、幼少期からの習い事や塾代にも対応可能です。また、留学や修学旅行など特別な教育機会にも充てることができ、子どもたちの可能性を大きく広げる一助となります。このような環境を整えることで、親世代にとっては資金面の負担が軽減され、受贈者である子どもたちは教育に専念できるため、家族全体にとって大きなメリットがもたらされます。

贈与税の非課税枠を有効活用

通常、贈与税の非課税枠は年間110万円ですが、この制度を利用することで1,500万円という大幅な非課税枠が適用されます。これにより、効率よく資金を贈与することが可能です。さらに、教育資金の贈与が非課税となることで、贈与者にとっては資産を効率的に移転する手段となり、受贈者にとっても教育の質を向上させるための資金が確保できます。これにより、家族全体で経済的な安定性を高めることができます。

| メリット | 詳細 |

|---|---|

| 相続税対策 | 相続財産の減少による税負担の軽減 |

| 教育費用の準備 | 高額な学費にも対応可能 |

| 非課税枠の拡大 | 最大1,500万円の贈与が非課税 |

他の贈与方法との比較

この制度は通常の贈与方法に比べ、圧倒的に有利です。以下の表で比較を確認してみましょう。

| 贈与方法 | 非課税枠 | 特徴 |

|---|---|---|

| 通常贈与 | 年間110万円 | 使途の自由度が高い |

| 教育資金一括贈与 | 最大1,500万円 | 教育費用に限定される |

| 結婚・子育て贈与 | 最大1,000万円 | 結婚や育児に限定される |

3. 教育資金の一括贈与の手続きの流れ

専用口座の開設

教育資金の一括贈与を受けるには、金融機関で専用の口座を開設する必要があります。この口座は教育資金専用であり、引き出しの際には用途を証明する書類が求められるだけでなく、支出内容が教育費用として適切であるかどうかが厳密に確認されます。金融機関では、贈与者と受贈者の間で交わされた契約内容が詳細に管理されており、資金が計画的かつ正確に利用されるよう徹底した管理が行われます。これにより、教育目的以外での使用を防ぐだけでなく、教育資金の利用状況を明確に把握することが可能です。さらに、金融機関は定期的に利用状況を監査するため、透明性と信頼性が確保されています。この仕組みを通じて、贈与者は安心して資金を提供でき、受贈者も制度の恩恵を最大限に享受することができます。

金融機関の選び方も重要です。多くの銀行がこのサービスを提供していますが、手数料やサービス内容が異なるため、事前に比較検討を行いましょう。

必要書類の準備

手続きには以下の書類が必要です。

- 贈与契約書

- 受贈者の身分証明書

- 教育資金の見積書や請求書

書類の準備は贈与者と受贈者が協力して行う必要があります。不備があると手続きが遅れる可能性があるため、注意が必要です。

贈与契約の締結

贈与契約書を作成し、贈与者と受贈者の間で契約を締結します。この契約書には、贈与額や目的、使用条件、支払予定額、さらに万が一条件が満たされなかった場合の措置などを明記する必要があります。

| 手続きのステップ | 内容 |

|---|---|

| 専用口座の開設 | 金融機関で教育資金専用の口座を開設 |

| 書類の準備 | 必要書類を揃える |

| 契約の締結 | 贈与契約書を作成し署名 |

| 申告書の提出 | 教育資金非課税申告書を税務署に提出 |

4. 教育資金の使用例と注意点

使用可能な費用の例

- 幼稚園から大学までの学費

- 教科書や教材費

- 修学旅行の費用

- 留学にかかる費用

使用時の注意点

- 教育費用以外の目的で使用した場合、非課税枠が適用されなくなる可能性があります。

- 資金の使用状況を明確に記録し、領収書などを保管しておく必要があります。

| 使用可能な費用 | 注意点 |

|---|---|

| 学費 | 教育関連費用に限定される |

| 生活費 | 非対象(例外として留学時の寮費などが認められる場合あり) |

| その他の経費 | 領収書を必ず保管すること |

教育資金以外に使用した場合のリスク

専用口座から教育資金以外の支出が確認されると、過去に遡って課税対象となる場合があります。そのため、用途を厳密に管理することが重要です。

5. 教育資金の一括贈与を活用する際の注意点

非課税枠を超える場合

1,500万円を超える贈与は通常の贈与税が課されます。たとえば、1,500万円を超えた金額には、10%から最大55%の贈与税率が適用される可能性があります。このため、贈与額を慎重に設定することが重要です。具体例として、2,000万円の贈与を行った場合、500万円の超過分が贈与税の対象となり、税率に応じた課税が発生します。贈与額を決定する際には、制度の非課税枠を最大限に活用するよう計画を立てることをお勧めします。

受贈者の条件に注意

受贈者が30歳以上になると、この制度は適用されなくなります。また、受贈者が亡くなった場合は未使用分が相続財産とみなされ、課税対象となります。例えば、受贈者が30歳の誕生日を迎えた時点で専用口座に500万円の残高があれば、その金額が課税対象になります。

同様に、受贈者が教育費用として使わずに残した場合、その金額も相続税の対象となるため注意が必要です。具体例として、大学在学中に年間200万円の学費を想定して贈与された場合、計画的に支出しないと数年後に未使用の資金が課税対象となる可能性があります。これを防ぐためには、教育費用の具体的な支出スケジュールを立てることや、事前に必要な教育費を明確に見積もることが重要です。さらに、非課税枠を効率よく活用するために、専用口座の利用履歴を定期的に確認し、必要に応じて計画を見直すことも推奨されます。

専用口座の利用制限

専用口座は教育資金以外には使用できません。例えば、生活費や娯楽費用の支払いに使用した場合、非課税措置が取り消される可能性があります。また、誤った用途での使用が確認されると、過去の引き出し分についても課税の対象となるリスクがあります。制度を適切に活用するためには、使用用途を明確に記録し、教育関連費用に限定することが重要です。

| 注意点 | 内容 |

|---|---|

| 非課税枠の超過 | 1,500万円を超える分は課税対象になる |

| 年齢制限 | 30歳以上では制度適用外 |

| 使用用途の制限 | 教育関連以外で使用するとペナルティが発生する可能性あり |

Q&A

教育資金の一括贈与制度は誰でも利用できますか?

直系尊属(祖父母や父母)から、30歳未満の子や孫に対する贈与が対象です。それ以外のケースでは制度を利用できません。

非課税枠の1,500万円を使い切らなかった場合はどうなりますか?

未使用分は受贈者が亡くなった際に相続財産として扱われます。ただし、贈与者が亡くなった場合には教育資金口座の残高は相続財産に含まれるため注意が必要です。

教育資金として認められる費用にはどのようなものがありますか?

学費、教材費、修学旅行費用、留学関連費用などが含まれます。ただし、日常の生活費や娯楽費用は対象外です。

教育資金の一括贈与制度を活用すれば、相続税や贈与税を効果的に節約しながら、家族の未来を支えることができます。この制度を正しく理解し、賢く活用していきましょう。